L'Art de l'Allocation d'Actifs: Équilibrer Rendement et Risque

Comprendre l'Essence de l'Allocation d'Actifs

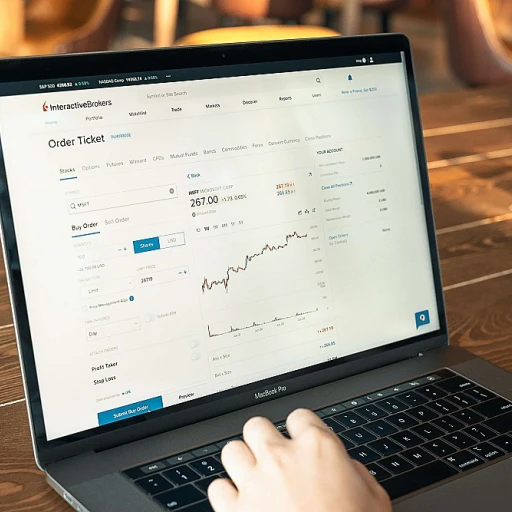

L'allocation d'actifs est une composante fondamentale d'une stratégie d'investissement efficace, surtout pour les cadres financiers (CFO) qui cherchent à équilibrer astucieusement rendement et risque. Elle implique la répartition de l'investissement entre différentes catégories d'actifs telles que les actions, les obligations, l'immobilier et d'autres formes d'investissements pour minimiser les risques tout en exploitant les opportunités de rendement. La clé réside dans la construction d'un portefeuille diversifié qui peut résister aux turbulences du marché tout en générant des gains stables à long terme.

La sélection des actifs doit être faite avec précision, en prenant en compte les objectifs financiers, l'horizon de placement et la tolérance au risque de l'entreprise. En fait, les statistiques montrent que l'allocation d'actifs compte pour plus de 90% de la performance d'un portefeuille sur le long terme. Utiliser des analyses détaillées et des prévisions financières est donc indispensable pour identifier les meilleures opportunités d'allocation.

Pour en savoir plus sur la maîtrise de la stratégie d'investissement, n'hésitez pas à visiter notre guide essentiel pour les CFO.

La Répartition Stratégique en Fonction des Cycles Économiques

Il est crucial pour les CFO de comprendre comment les cycles économiques affectent les différentes classes d'actifs. La répartition doit être dynamique et tenir compte des fluctuations économiques pour protéger le portefeuille contre des pertes imprévues et pour l'aligner sur les phases de croissance ou de récession. Une allocation d'actifs proactive peut aider à saisir les avantages que présentent les différentes phases du cycle économique.

Par exemple, durant une phase d'expansion, il pourrait être judicieux d'augmenter la pondération en actions, celles-ci ayant tendance à bien performer durant ces périodes. Inversement, pendant un ralentissement économique, investir une plus grande part dans des obligations de qualité peut servir de tampon contre la volatilité du marché.

Définir une Politique d'Investissement Flexible et Évolutive

La politique d'investissement d'un CFO ne doit pas être gravée dans le marbre. Pour s'adapter aux changements de marché, elle doit être flexible et évolutive. Cela implique une revue périodique du portefeuille et une reconfiguration possible en fonction de l'évolution des conditions de marché, des nouvelles analyses financières ou des changements dans la stratégie globale de l'entreprise.

La mise en place de limites de concentration et de seuils de rééquilibrage peut aider à maintenir le portefeuille aligné sur les objectifs stratégiques tout en laissant place à l'adaptabilité. De plus, cela favorise une prise de décision disciplinée, à l'écart des réactions émotionnelles qui peuvent souvent perturber le jugement en période de stress du marché.

Techniques de Diversification d'Investissements pour les CFO Avisés

L'importance de Ne Pas Mettre Tous ses Œufs dans le Même Panier

Embrasser la diversification permet de répartir les risques et de maximiser les chances de rendements stables. Il ne s'agit pas simplement d'acheter des actions de plusieurs entreprises, mais de diversifier à travers différentes catégories d'actifs, industries, et zones géographiques. Les actifs corrélés différemment vont réagir de manière distincte aux mêmes événements économiques, créant ainsi un équilibre qui peut potentiellement lisser la volatilité des rendements.

Pour révolutionner votre stratégie d'investissement grâce à la blockchain, les CFO doivent comprendre comment intégrer des actifs numériques dans un portefeuille bien diversifié. Cela exige une analyse minutieuse des tendances et une connaissance approfondie des risques associés, tout en ne perdant pas de vue les objectifs de performance à long terme de l'entreprise.

Les Stratégies de Diversification en Pratique

- Investir dans différents types d'actifs : actions, obligations, immobilier, matières premières, et même des cryptomonnaies si le profil de risque de l'entreprise le permet.

- Choisir des investissements dans divers secteurs économiques pour ne pas être trop exposé à une unique tendance du marché.

- S'assurer que la répartition est internationale, profitant ainsi de la croissance de différents marchés tout en se prémunissant contre la stagnation locale.

- Évaluer l'utilisation d'instruments financiers dérivés comme les options ou les futures pour couvrir certains risques.

L'adoption de ces stratégies de diversification nécessite une veille constante de l'environnement financier et une adaptation continue des portefeuilles. Cela implique également l'allocation d'actifs et l'analyse de leur performance dans le temps, en veillant à ajuster la stratégie pour répondre aux variations de marché et aux objectifs de l'entreprise.

Maximiser le ROI - Approches Innovantes en Analyse de Rentabilité

Évaluation Précise et Augmentation du Rendement des Projets d'Investissement

Pour maximiser le retour sur investissement (ROI), il convient d’adopter des approches innovantes en analyse de rentabilité. L’évaluation précise des projets est essentielle pour identifier ceux qui offriront un rendement optimal. En intégrant des modèles prédictifs et des analyses de sensibilité, les CFOs peuvent prévoir les rendements futurs avec plus de précision et ajuster leurs stratégies en conséquence.

- Utilisation d’outils d’analyse financière avancés pour estimer avec plus de précision les flux de trésorerie futurs.

- Implémentation de systèmes de suivi des performances pour ajuster rapidement les plans d’actions en fonction des résultats observés.

- Valorisation de l’intelligence artificielle pour prédire les tendances du marché et optimiser les portefeuilles.

Analyse Benchmark et Évaluation Concurrentielle

L'analyse comparative permet non seulement de mesurer la performance en rapport avec des standards de l'industrie, mais fournit également des indications sur les domaines d’amélioration. En effectuant régulièrement une évaluation concurrentielle, les CFOs assurent un positionnement stratégique de leurs investissements et accroissent la rentabilité.

- Comparaison avec les tendances de l'industrie pour identifier les meilleures opportunités d’investissement.

- Études de cas sur la réussite des concurrents pour tirer des enseignements et éviter les échecs.

L’importance de la veille stratégique comme l’indique notre précédent article, permet aux CFOs de rester informés des évolutions potentielles de leur écosystème financier et opérationnel.

Exploitation de la Data Science pour des Décisions Éclairées

Les technologies de données et d’analyses avancées jouent un rôle crucial dans l’optimisation du ROI. L’exploitation des big data et l’analyse prédictive permettent d’identifier des motifs et des corrélations qui auraient pu échapper à des analyses moins poussées.

- Développement de modèles prédictifs pour orienter les décisions d'investissement vers des opportunités à haute valeur ajoutée.

- Automatisation des processus décisionnels pour une réactivité accrue aux évolutions du marché.

- Approfondissement dans l’analyse comportementale des consommateurs afin d’adapter les investissements aux tendances de la demande.

La maîtrise de ces outils de data science est donc impérative pour avoir une longueur d’avance et assurer la croissance du portefeuille d'actifs.

Integration les Nouvelles Technologie

Les avantages de l’adoption des nouvelles technologies, telle que la blockchain, commencent à être reconnus au sein des stratégies d’investissement. Comme nous l’avons expliqué dans notre discussion sur le rôle de la blockchain pour les CFOs, l’utilisation de ces technologies peut conduire à une transparence accrue, à une réduction des coûts et à une efficacité opérationnelle. Les CFOs innovants qui incorporent la blockchain dans leur stratégie d’investissement peuvent offrir à leur entreprise un avantage compétitif significatif.

Cap sur l'avenir: La Veille Stratégique et l'Adaptabilité en Finance

Cap sur l'avenir: La Veille Stratégique et l'Adaptabilité en Finance

Dans un monde économique en constante évolution, le regard tourné vers l'avenir est indispensable pour les directeurs financiers (CFO) qui souhaitent non seulement survivre mais prospérer. La veille stratégique et l'adaptabilité sont deux piliers centraux de la finance moderne. Il s'agit de comprendre les tendances, anticiper les changements de marché, et pivoter rapidement face aux diverses situations économiques.

Impact des Tendances Macroéconomiques sur les Stratégies d'Investissement

Il est crucial pour un CFO de maîtriser l'analyse des tendances macroéconomiques. Cela implique de suivre de près les indicateurs économiques, les taux d'intérêt, les niveaux d'inflation, et les politiques monétaires qui influencent inévitablement la performance des investissements. Ces données offrent une vision précisée des risques et opportunités qui se dessinent à l'horizon, permettant aux CFO d'ajuster leurs allocations d'actifs avec perspicacité.

Tour d'Horizon Technologique: Blockchain et Intelligence Artificielle

Les CFO perspicaces sont à l'affût des innovations technologiques telles que la blockchain et l'intelligence artificielle (IA) qui transforment les marchés financiers. Comprendre ces technologies et leur intégration potentielle dans les stratégies d'investissement offre un avantage concurrentiel, permettant de réaliser des transactions plus rapides, plus sécurisées et moins coûteuses.

Adaptabilité et Gestion du Changement dans la Finance

L'adaptabilité est une compétence essentielle pour tout CFO. Face aux crises économiques, aux évolutions réglementaires, ou aux bouleversements sectoriels, l'adaptabilité permet d'ajuster rapidement les stratégies d'investissement. La résilience financière se construit à travers une gestion proactive du changement, où chaque décision est méticuleusement mesurée et alignée avec les objectifs à long terme de l'entreprise.

En définitive, la capacité d'un CFO à effectuer une veille stratégique efficace et à manifester une adaptabilité sans faille est ce qui forge non seulement la performance mais également la valeur durable d'une entreprise. l'investissement intelligent décrit précédemment, allié à ces caractéristiques, se traduira par un succès financier pérenne. C'est en navigant avec prévoyance et souplesse dans le flux tumultueux des marchés financiers que les CFO parviennent à optimiser les performances et à maximiser le retour sur investissement de leurs entreprises.