Les bases du BIC et du code SWIFT

Les codes BIC et SWIFT : leur rôle et utilité

Les codes BIC (Bank Identifier Code) et SWIFT (Society for Worldwide Interbank Financial Telecommunication) sont essentiels pour les transactions bancaires internationales. Un code SWIFT identifie votre banque dans le réseau SWIFT, lui permettant de recevoir et d'envoyer des paiements à l'échelle mondiale. Ce code est principalement utilisé lors des virements bancaires internationaux mais est aussi indispensable dans d'autres transactions liées à l'argent.

Comment fonctionnent les codes BIC et SWIFT ?

Un code SWIFT, souvent appelé aussi "code BIC", est composé de 8 à 11 caractères. Les 4 premiers identifient la banque, les 2 suivants le code du pays (France dans notre cas), les 2 suivants la localisation de la banque, et les 3 derniers (optionnels) peuvent préciser une branche particulière. Par exemple, le code SWIFT du Crédit Agricole est AGRIFRPP. "AGRI" désigne le Crédit Agricole, "FR" indique la France et "PP" renvoie au siège central de Paris.Les transferts internationaux peuvent être complexes et longs sans les codes BIC et SWIFT. Ces codes standardisent les transactions et réduisent le risque d'erreurs de traitement, assurant que l’argent arrive à la bonne destination.

Importances du code SWIFT dans le processus bancaire

Le code SWIFT joue un rôle crucial dans les paiements internationaux. Selon une étude de la Banque centrale européenne (BCE), plus de 90 % des banques dans les pays de la zone euro utilisent le réseau SWIFT pour leurs transactions financières. En moyenne, 42 millions de messages SWIFT sont échangés chaque jour à travers le monde, représentant des milliards d’euros en transferts de fonds.Des institutions bancaires telles que le Crédit Agricole, mais aussi des fintech comme Wise, s’appuient sur ces codes pour garantir des transactions précises et rapides. Il est intéressant de noter que la majorité des transferts liés au commerce international passent par le réseau SWIFT.

Pour plus d'informations spécifiques sur les codes SWIFT utilisés par différentes banques, pensez à consulter cet article du blog CIO-AT-WORK.

L'évolution constante des technologies de transfert

La sécurité est une préoccupation majeure dans les transferts de fonds internationaux. Les codes SWIFT offrent non seulement une normalisation internationale mais aussi un haut niveau de sécurité pour les transactions. Pour ajouter un contexte, les fraudes liées aux virements bancaires ont diminué de 20 % depuis l'implémentation plus rigoureuse des systèmes de vérification par les codes SWIFT entre 2015 et 2020.La tendance globale est de continuer à renforcer ces normes de sécurité tout en augmentant l’efficacité des transactions, réduisant les délais de traitement qui peuvent parfois être une source de frustration pour les utilisateurs. Le Crédit Agricole reste l’une des banques pionnières dans l’adoption de technologies innovantes pour améliorer la rapidité et la sécurité de ses services bancaires.

L'importance des codes SWIFT dans les transferts bancaires

Importance des codes SWIFT dans les transferts bancaires

Les codes SWIFT, souvent discrets mais extraordinairement puissants, jouent un rôle crucial dans le monde des transferts bancaires internationaux. Pensez-y : chaque fois que vous envoyez de l'argent à l’étranger, un petit code entre en jeu pour garantir que votre argent arrive à bon port, rapidement et en toute sécurité.

Rapidité et sécurité : deux atouts majeurs

Les codes SWIFT sont littéralement les balises qui permettent à l'argent de naviguer à travers le vaste océan des réseaux bancaires internationaux. En utilisant ces codes, les banques peuvent traiter un nombre incroyable de transactions chaque jour, tout en assurant une précision inégalée. Selon la SWIFT elle-même, environ 42 millions de messages SWIFT sont échangés par jour dans le monde entier, représentant 90% des transactions transfrontalières.

Un standard reconnu par tous

Les codes SWIFT sont ultra standardisés. Cela signifie que peu importe où vous envoyez de l'argent, que ce soit à Paris ou à Longwy, votre transfert doit être effectué de manière uniforme. Un peu comme une langue universelle pour les institutions financières. économiste Gilles Croix souligne d'ailleurs : "Les codes SWIFT ont éliminé de nombreuses erreurs coûteuses dans les transferts de fonds internationaux".

La force du réseau SWIFT dans la finance

Le réseau SWIFT, en activité depuis les années 1970, est lui-même une institution légendaire dans le domaine bancaire. De plus, les banques partenaires, telles que Crédit Agricole, s'y réfèrent constamment pour tous leurs envois et réceptions de virements. Crédit Agricole, par exemple, utilise le code BIC AGRIFRPP pour celles-ci. On cite des entreprises majeures comme CMA CGM ou encore Hyundai Heavy Industries pour qui ces codes sont essentiels dans la gestion quotidienne de leurs finances globales.

Transferts d'argent et compliance

Enfin, un aspect souvent ignoré mais crucial des codes SWIFT est leur rôle dans la conformité réglementaire et la lutte contre la fraude. Grâce à l'uniformité et la traçabilité des codes, les autorités peuvent surveiller efficacement les flux d'argent et identifier rapidement toute activité suspecte. Les banques sont tenues de respecter ces normes strictes, protégeant ainsi les consommateurs et l'intégrité des marchés financiers internationaux.

Pour plus d'informations sur les conversions de devises et leurs impact, consultez notre article détaillé sur 300 millions de wons en euros.

Le BIC du Crédit Agricole : AGRIFRPP

Le BIC du Crédit Agricole : AGRIFRPP

Le Crédit Agricole, un des piliers financiers en France, utilise le code BIC AGRIFRPP, essentiel pour les transactions internationales. Voici une analyse approfondie sur ce code spécifique.Signification du code AGRIFRPP

Le code AGRIFRPP est l'identifiant SWIFT/BIC attribué au Crédit Agricole. On peut le décortiquer ainsi :- AGRI : Indique le nom de l'institution, ici, le Crédit Agricole.

- FR : Code ISO du pays, en l'occurrence, la France.

- PP : Code de localisation, désignant Paris comme siège de cette branche.

Utilisation du code AGRIFRPP dans les virements

Lors de transferts d'argent internationaux, le BIC AGRIFRPP assure une identification sans équivoque de la banque réceptrice, garantissant ainsi la rapidité et la sécurité des transactions.Exemple pratique : Lorsqu'un client de Hyundai Heavy Industries en Corée effectue un transfert vers un fournisseur français utilisant une compte au Crédit Agricole, l'usage de AGRIFRPP est indispensable pour identifier la banque destinataire.

Pourquoi est-ce important ?

L'utilisation correcte du code AGRIFRPP évite :- Erreurs de transfert : Un BIC incorrect peut entraîner des retards ou le retour des fonds.

- Droits supplémentaires : Les banques facturent souvent des frais en cas d'erreur de BIC.

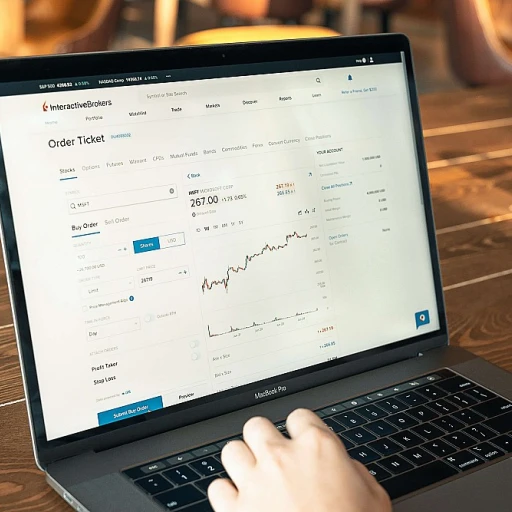

Comment trouver le code SWIFT de votre banque

Trouver facilement votre code SWIFT

Lorsque vous cherchez à localiser le code SWIFT de votre banque, il existe plusieurs moyens simples et rapides. Vous pouvez commencer par consulter votre relevé bancaire : souvent, les codes SWIFT apparaissent directement sur ces documents. Si vous avez un compte en ligne, ces informations sont généralement disponibles dans la section des détails du compte.

En outre, le site web de votre banque est une ressource précieuse. La plupart des banques, comme le Crédit Agricole, offrent une page dédiée aux informations sur les codes BIC et SWIFT. Par exemple, le AGRIFRPP est le code SWIFT spécifique au Crédit Agricole. Il est également possible d’utiliser des annuaires en ligne qui répertorient les codes SWIFT de diverses banques à travers le monde.

Enfin, vous pouvez contacter directement votre banque. Les services client comme chez Qonto se montrent généralement réactifs et pourront vous fournir l’information rapidement.

Les résultats financiers du Crédit Agricole

Les résultats financiers du Crédit Agricole pour le premier semestre 2023

Le Groupe Crédit Agricole, un pilier majeur du secteur bancaire en France, a récemment publié ses résultats financiers pour le premier semestre 2023. Ces résultats montrent une nette progression par rapport aux années précédentes, soulignant la robustesse et l'efficacité de l'institution dans un contexte économique difficile. Un chiffre d'affaires en hausse Le chiffre d'affaires du Crédit Agricole a atteint 10,8 milliards d'euros au premier semestre 2023, marquant une augmentation de 6 % par rapport à la même période en 2022. Ceci témoigne de la capacité du groupe à générer des revenus solides malgré les défis posés par l'inflation et les incertitudes géopolitiques. Profits impressionnants Le bénéfice net, quant à lui, s'est élevé à 2,7 milliards d'euros, soit une hausse de 4,5 % par rapport au premier semestre 2022. Cette performance est principalement attribuée à une gestion rigoureuse des coûts et à une diversification réussie de ses services. La solidité de la Caisse Régionale Les Caisses Régionales du Crédit Agricole, qui représentent une part significative de son activité, ont également affiché des résultats positifs. Leur contribution au résultat net global a été de 1,4 milliard d'euros, un chiffre stable par rapport à l'année précédente. Gilles Croix, directeur de la Caisse Régionale d'Evreux, a déclaré : "Ces résultats témoignent de la fidélité de nos clients et de l'engagement de nos équipes". Infrastructures numériques : un atout majeur Dans un contexte de digitalisation croissante des services financiers, le Crédit Agricole continue d'investir massivement dans ses infrastructures numériques. L'application mobile de la banque, utilisée par plus de 12 millions de clients, a été mise à jour pour offrir une expérience utilisateur améliorée et des fonctionnalités supplémentaires. L'impact des crédits verts Le Crédit Agricole a également mis l'accent sur les "crédits verts". Ces prêts, destinés à financer des projets écologiques, ont représenté près de 500 millions d'euros du portefeuille de prêts nouveaux au premier semestre. Cette initiative s'inscrit dans la politique de responsabilité sociale et environnementale de l'institution. Ancrage international et transferts d'argent Sur le plan international, le Crédit Agricole continue à renforcer sa présence. La filiale Crédit Agricole CIB a rapporté une augmentation de 8 % de ses revenus, portée par ses activités en Asie et en Amérique du Nord. De plus, l'optimisation des transferts d'argent internationaux, en partenariat avec des plateformes comme Wise, représente un axe stratégique important pour l'avenir. Pour plus de détails sur l'importance des codes SWIFT dans les transferts bancaires internationaux, vous pouvez consulter cet article.Étude de cas : Transferts d'argent internationaux avec Wise et le Crédit Agricole

Étude de cas : Transferts d'argent internationaux avec Wise et le Crédit Agricole

Les transferts d'argent internationaux peuvent souvent sembler complexes et coûteux. Pourtant, des solutions comme Wise (anciennement TransferWise) et le Crédit Agricole simplifient ces opérations, tout en offrant des avantages non négligeables en termes de coûts et de rapidité.

La collaboration entre Wise et le Crédit Agricole

Wise, basé à Londres, est connu pour ses taux de change compétitifs et ses frais transparents. En facilitant les transferts d'argent entre différentes devises, Wise est une alternative populaire aux méthodes traditionnelles. Le Crédit Agricole, avec son BIC AGRIFRPP, permet à ses clients de bénéficier de cette technologie innovante. Un client de Crédit Agricole peut, par exemple, utiliser Wise pour envoyer de l'argent vers un autre pays sans payer les frais élevés des banques traditionnelles.

Selon le rapport de Wise en 2022, les utilisateurs économisent en moyenne 3 % sur chaque transaction par rapport aux banques traditionnelles. On parle ici de montants significatifs surtout pour les PME et les particuliers qui effectuent régulièrement des virements internationaux.

Cas pratiques et témoignages

Marie, une expatriée française vivant à Londres, témoigne : « Utiliser Wise avec mon compte Crédit Agricole m'a permis de transférer facilement mon salaire en euros sans perdre trop d'argent sur les frais de change. En moins de 24 heures, l'argent est disponible en France. »

Un autre exemple, Olivier, propriétaire d'une PME exportatrice de vin vers les États-Unis, souligne l'efficacité du système : « Avec Wise et mon compte Crédit Agricole, mes transactions sont transparentes et rapides. J'économise des milliers d'euros par an en frais bancaires. »

Les chiffres derrière l'efficacité

Les transferts via Wise sont souvent réalisés en un jour ouvré, contre trois à cinq jours pour un virement bancaire traditionnel. En 2021, Wise a enregistré des transactions à hauteur de 54 milliards d'euros, dont une partie significative provenant de clients utilisant des banques telles que le Crédit Agricole.

Frais et transparence

Un des avantages majeurs de Wise réside dans la transparence des frais. Contrairement aux banques traditionnelles, où les frais peuvent être cachés dans des taux de change défavorables, Wise affiche clairement les coûts et les taux appliqués. Par exemple, pour un transfert de 1 000€, les frais peuvent être aussi bas que 5€, contre des frais allant jusqu'à 50€ chez certaines banques.

Selon une étude de HowMuch.net, envoyer de l'argent à l'international avec Wise peut coûter jusqu'à 8 fois moins cher qu'avec une banque traditionnelle.

Conclusion

Les transferts d'argent internationaux avec Wise et le Crédit Agricole montrent comment la technologie peut transformer un processus souvent fastidieux en une opération simplifiée et économique. Pour ceux qui cherchent à optimiser leurs transferts d'argent, considérer cette combinaison peut apporter des avantages substantiels.

Les controverses autour des codes SWIFT

{ result: "Les principaux débats autour des codes SWIFT

Le monde financier est par nature complexe et sujet à de nombreuses discussions, notamment autour des codes SWIFT. Les principales controverses qui entourent ces codes se concentrent sur la sécurité, la transparence et les coûts associés aux transactions internationales.

La sécurité : une préoccupation croissante

La sécurité est au cœur de nombreuses préoccupations concernant les codes SWIFT. En effet, plusieurs incidents ont marqué l'actualité, comme celui de 2016 où les banques du Bangladesh ont été victimes d'un piratage massif de leur réseau SWIFT, entraînant la perte de plusieurs millions d'euros. Gilles Croix, expert en cybersécurité chez Arkema, souligne que « ces incidents mettent en lumière la nécessité d'améliorer constamment les mesures de sécurité afin de protéger les transactions financières internationales. »

Le coût des transactions internationales

Les frais bancaires associés à l'utilisation des codes SWIFT pour les transferts internationaux font l'objet de critiques régulières. Dans une étude menée par Infotel, il apparaît que les banques prélèvent des frais élevés, souvent bien au-dessus des taux moyens de conversion. Les entreprises comme Hyundai Samho Heavy Industries et la CMA CGM sont particulièrement impactées par ces coûts élevés pour leurs transactions internationales. Cette situation pousse des clients vers des alternatives comme Wise, reconnue pour ses frais réduits et sa transparence.

Transparence des transactions

La transparence des transactions effectuées via les codes SWIFT est une autre source de débat. Certains utilisateurs regrettent le manque de clarté concernant les frais appliqués et la traçabilité des fonds. Des études, comme celle réalisée par le Groupe Eres, montrent que les consommateurs souhaitent plus de visibilité et d'explications sur les coûts impliqués dans chaque opération.

Une technologie en évolution

En dépit de ces controverses, le système SWIFT reste indispensable pour le commerce international. Des améliorations sont continuellement apportées pour répondre aux besoins des utilisateurs et pour pallier les failles de sécurité. Les innovations, comme l'activation de systèmes de cryptage plus avancés, montrent la volonté du réseau SWIFT de rester à la pointe de la sécurité bancaire. Pour plus d'informations sur le réseau, consultez cet article sur le numéro Banque de France.

Les tendances futures dans les transferts bancaires internationaux

Avancées technologiques et digitalisation

Les nouvelles technologies transforment radicalement les transferts bancaires internationaux. L'ère numérique a ouvert la voie à des innovations plus rapides et efficaces, rendant les processus traditionnels de transfert plus obsolètes.

Les banques investissent massivement dans la technologie pour améliorer leurs services. Par exemple, le Crédit Agricole a investi dans des plateformes numériques qui permettent des transferts quasi instantanés et sécurisés. Cette digitalisation réduit non seulement les délais de traitement mais aussi les coûts associés aux transferts internationaux.

Monnaies numériques et blockchain

La montée des cryptomonnaies et de la technologie blockchain est une autre tendance remarquable. Les cryptomonnaies comme le Bitcoin ou l’Ethereum permettent des transferts directs et sans intermédiaires, réduisant ainsi les frais bancaires et les délais. La blockchain, avec sa transparence et sa sécurité, est en phase de redéfinir les transferts bancaires internationaux.

Par exemple, des entreprises utilisent déjà la blockchain pour effectuer des transferts transfrontaliers. Ripple, par exemple, a des partenariats avec plusieurs grandes banques pour réguler et sécuriser les transactions internationales en utilisant la technologie blockchain.

Augmentation des fintechs

Les FinTechs, comme Wise (anciennement TransferWise), Qonto et tant d'autres, jouent un rôle crucial dans cette transformation. Ils utilisent des technologies avancées pour proposer des services de transfert d'argent plus rapides, moins chers et plus transparents.

Wise, en particulier, a révolutionné l'industrie avec ses taux de change transparents et ses frais réduits. Cette entreprise permet aux particuliers et aux entreprises d'économiser de l'argent tout en garantissant des transferts rapides. Pour en savoir plus sur les services client réactifs de Qonto, cliquez ici.

Règlementations et conformité

Les évolutions réglementaires jouent aussi un rôle clé. Les banques et les FinTechs doivent se conformer à des réglementations strictes pour protéger les consommateurs et assurer la sécurité des transferts. Cela inclut des normes rigoureuses en matière de vérification d'identité et de lutte contre le blanchiment d'argent.

Expériences utilisateur améliorées

Enfin, l'amélioration de l'expérience utilisateur est une priorité. Les consommateurs cherchent des moyens simples et intuitifs pour gérer leurs transferts. Cela comprend des applications mobiles conviviales, des notifications en temps réel et des interfaces utilisateur optimisées.

-large-teaser.webp)